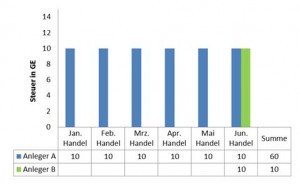

Am 22. Januar wurde innerhalb der EU von 11 Ländern (ohne Großbritannien und Schweden) die Finanzmarkttransaktionssteuer auf den Weg gebracht. Die Steuer geht in Ihrem Kern auf den US-amerikanischen Wirtschaftswissenschaftler James Tobin zurück. Er entwickelte die Steuer bereits im Jahre 1972 um kurzfristige Währungsspekulationen einzudämmen. Tobin sah vor, dass sämtliche internationalen Devisengeschäfte mit einer geringen Steuer versehen werden sollten um die Spekulation mit Währungen unattraktiver zu machen. Die Funktionsweise der Steuer soll durch folgendes Beispiel illustriert werden. Gegeben sei eine Devisentransaktion von 100 Geldeinheiten (GE), diese wird im Beispiel A wöchentlich transferiert und im Beispiel B monatlich. Die Tobin-Steuer würde hier 0,1 % betragen.

Beispiel A: 100 GE x (1-(1-0,001)52 = 5,07 GE = 5,07 %

d.h. die Kosten dieser Transaktion würden auf Jahresfrist 5,07 GE oder auch 5,07 % betragen.

Beispiel B: 100 GE x (1-(1-0,001)12= 1,19 GE = 1,19 %

d.h. die Kosten der Transaktion würden sich auf Jahresfrist auf 1,19 GE oder 1,19 % belaufen.

Die beiden Beispiele verdeutlichen die Wirkungsweise der Tobin-Steuer; je öfter ein Betrag transferiert wird desto höher werden die Kosten für den Investor. Tobin’s Model sieht demnach vor, diejenigen „zur Kasse“ zu bitten, welche sich durch kurzfristige Anlagen schnelle Gewinne versprechen.

Auf den ersten Blick klingt dieses Grundmodell vernünftig und zielt auf Spekulanten ab. Jedoch ist die Frage zu stellen, ob Spekulanten die Ursache für die starken Marktverwerfungen seit 2007 sind. Sicher sind Spekulanten Anlegertypen die auf den kurzen Erfolg aus sind, aber ihre Stärke liegt eher darin kalkulierte Risiken einzugehen. Oft wird bspw. behauptet, dass Spekulanten mit sog. Leerverkäufen Unternehmen zu Fall, das ist oft nicht richtig. Es wird bei den Leerverkäufen gerne vergessen, dass der Spekulant die Aktie irgendwann zurück kaufen muss um sie seinem eigentlichen Eigentümer zurückgeben zu können. Damit wirkt der Leerverkäufer (Spekulant) wieder marktstabilisierend, oder mit anderen Worten das kann nicht alleine die Antwort sein. Richtig ist jedoch das kurzfristige Marktverwerfungen auch „gesunde“ Unternehmen in existenzbedrohende Schieflagen bringen können.

Der eigentliche Kern des Problems liegt m.E. in der zunehmenden Technisierung unserer Welt. So wird heutzutage der kurzfristige Handel in Kreditinstituten von Computern durchgeführt und nicht mehr von Menschen. Dies führt zwar zu einer effizienten 24/7 Handelsaktivität, welche auch sekundenschnell vollzogen werden kann, jedoch fehlt die Menschliche Einschätzung. Es darf nicht vergessen werden, dass die Märkte von Menschen gemacht sind und somit auch gewissen „Gefühlsentscheidungen“ unterliegen. Ein Computer hingegen fällt seine Entscheidung ohne Gefühle wenn ein Kaufsignal da ist kauft er und umgekehrt, obwohl der Menschenverstand sagt es ist eine kurzfristige Marktentwicklung.

Wohin diese Entwicklung geführt hat machte das Jahr 2007 auf schmerzliche weise deutlich. Mehrere Negativmeldungen (u. a. AIG und Lehman-Pleite) resultierten in massiven Kursverlusten aller Werte. Für einen „menschlichen“ Händler wäre der Grund schnell klar gewesen, ein Computer hingegen sah aufgrund seiner Programmierung „ Verkaufssignale “. Da ein Computer nun in der Lage ist in Millisekunden große Operationen (auch Transaktionen) durchzuführen, verursachte die schiere Masse an Computertransaktionen einen Kaskadeneffekt nach unten. Dieser Kaskadeneffekt war so stark, dass selbst „gesunde“ Unternehmen in eine gefährliche Schieflage gerieten.

Fazit des Ganzen ist, eine Finanzmarkttransaktionssteuer macht Sinn, wenn sie so gering gewählt ist, dass sich der Computerhandel (sekundenschneller Handel) nicht mehr lohnt bzw. ein Mensch das Geschäft genauso effizient durchführen kann. Eine weitere Voraussetzung ist, dass alle großen Industrieländer und Märkte, wie Japan, USA, BRIC-Staaten „mitmachen“. Der europäische Alleingang kann maximal der Anfang sein, sollten die Europäer Einzelgänger bleiben ist diese Sache zum Scheitern verurteilt. Der Grund ist relativ einfach erläutert zum Einen würde es keinen Druck auf die „Offshore-Märkte“ machen und es ebenfalls umzusetzen und zum Anderen würde es zu Kapitalumleitungen kommen. Denn die Anleger werden ihr Geld relativ schnell in die Länder bringen, in denen sie die Steuer nicht entrichten müssen. Dieses Umgeleitete Kapital würde dann in Europa zu einer Verschärfung der wirtschaftlichen Situation führen. Die dritte und letzte Bedingung ist, die Steuer muss so gewählt sein, dass sie den kurzfristigen Börsenhandel nicht zum Erliegen bringt, weil sich der kurzfristige Handel nicht mehr lohnt. Hinsichtlich der Höhe würde m.E. eine weltweite Transaktionssteuer von max. 0,1% eine gute Diskussionsgrundlage darstellen.